郑鹏,专注于新兴市场研究14年的高级分析师,曾任摩根士丹利新兴市场股票基金高级分析师,覆盖全球宏观经济和股票推荐。此前曾在纽约和伦敦担任JP Morgan新兴市场策略分析师,主要覆盖拉美和东欧固定收益和外汇市场。

[摘要]:郑鹏,专注于新兴市场研究14年的高级分析师,曾任摩根士丹利新兴市场股票基金高级分析师,覆盖全球宏观经济和股票推荐。此前曾在纽约和伦敦担任JP Morgan新兴市场策略分析师,主要覆盖拉美和东欧固定收益和外汇市场。

郑鹏,专注于新兴市场研究14年的高级分析师,曾任摩根士丹利新兴市场股票基金高级分析师,覆盖全球宏观经济和股票推荐。此前曾在纽约和伦敦担任JP Morgan新兴市场策略分析师,主要覆盖拉美和东欧固定收益和外汇市场。

股市与经济有很大的关联,但每个国家不尽相同,中国也有些独特的关联点。现阶段中国股票市场与宏观经济存在脱节,但这种脱节存在其合。

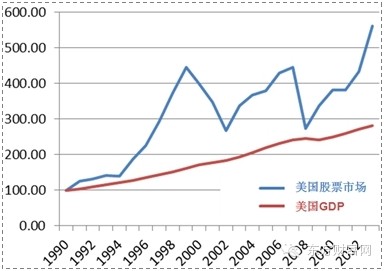

在过去几年,美国股市表现非常好。2013年涨幅达32%,在全球处于领先地位,近几日更是连创历史新高,相比2007年增幅约达40%。但美国宏观经济并没有恢复到2007年,股市表现与宏观经济表现存在差异。

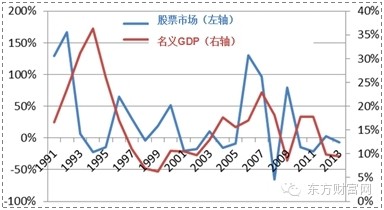

由图1可以看到,美国股票市场年度走势与名义P波动具有一定相关性,一般股票市场走势较P提前一年。若股票市场下行,P也会下行,二者波动类似。

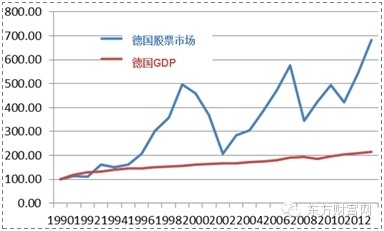

而图2则完全不同,从1990年至今,股票翻了5-6倍,经济翻了2-3倍,股票市场增值约为名义P的两倍,显着优于经济增长。

在微观方面,存在一些技术层面的原因可以用来解释过去30年美国股市总趋势是牛市:①美国银行利息1980年约为10%,现在为0,股市分红约为2%,远高于银行利息。②金融融资成本降幅较大,公司短期借款利率从12%-13%降到3%-4%。③美国的盈利税下降幅度很大,从1990至今,降低了5-10%,一方面是由于公司经济结构,另一方面是由于公司的避税方式,如设立海外分支机构,把盈利点设在海外。

除此之外,造成美国股市表现优于宏观经济表现的正面原因:①美国股市现存的美国公司都是世界同行业中最优秀的,如苹果、微软等。②标准普尔500指数公司40%的收入来自美国以外的地区。⑤公司管理主要任务是为股东利益服务(争取股价利益最大化)。

造成美国股市表现优于宏观经济表现的负面原因:P增长的收益被过多的分配给资本所有者,减少分配给劳动力的红利。目前美国劳工工资占P比重约43%,是二战以来的最低水平,1990年约为47%,工资占P的比重在最近30年持续下降,这意味着近20-30年,约有4%的P从劳工转移到资本所有者。这也是解释美国公司的历史最高利润率的主要原因之一。

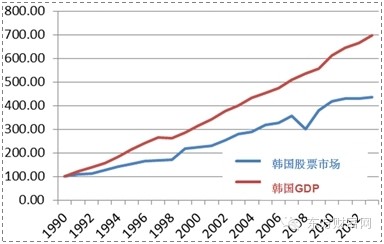

韩国股市表现相较宏观经济表现一直较为逊色。韩国有诸多出口导向型公司,三星在指数中占有很大的比重,韩国20%的股票指数是由三星提供的。尽管三星的巨大成功对股票指数作出了巨大的贡献,但韩国的股市增长仍然低于P。

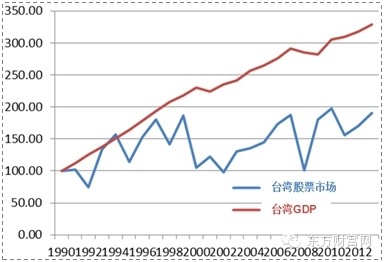

1990年,股市泡沫较大。从2000年开始,股市一直处于停滞,经济规模增长约50%,股市表现逊色于P。

总之,在亚洲,股市不能跑赢P的现象比较明显,包括韩国、日本、中国在内都存在这一现象。在欧美,特别是领先的国家,股市表现普遍比P更好,其原因值得进一步探讨。

中国地区经济2013年比2000年高于50%,但股市表现平平。而与之类似,中国P翻了4倍,股市相比2000年增幅极小。造成这一现象的原因有很多,有人认为中国股市存在不合理因素,但事实上这一表现存在其合。众多基本面因素和部分技术因素造成这一现象。

一种理论解释是当劳动力在P增长的收益中获取的份额增大时,股市的表现不如P。目前,中国上市公司以内向型为主,90%的盈利来自于国内,外向型比重较低,而美国这一比例达到40%。从2000年开始,员工工资比例占P比重越来越大,说明经济增长红利越来越多地给予员工,那么股市增长低于P是合理的。

尽管股市总体比宏观经济相差很多,但股市行业结构不尽相同。与美国结构相比,中国有很多需要完善的地方,因此现阶段的差异表现存在其合。

国有企业:国企的管理目标与股东利益不完全一致。国企的主要任务不是股价和股东分红,而是为国家贡献的大小。例如,国内近期银行股表现不佳,在的保险公司表现一直不好,特别是信托行业的担忧。从海外角度来看,短期内信托有很大的利润,但有非常大的中长期风险(多被股东承担)。欧美的上市公司很少有做信托行业的。

民营/私营企业:①过度竞争。中国的汽车、水泥、钢铁生产厂家的个数全球第一,企业数量过多,可能会造成恶性竞争。例如,中国啤酒行业全球利润最低。这一状况对经济有益,使经济更有活力,成本在全球达到最低,从而形成了更强的竞争力;但不利于股东,竞争无序造成盈利较差。②私营家族企业的长远表现难以判断。3. 企业作假,内幕交易。 在全球每个国家都有内幕交易、企业作假等,但中国竞争更激烈,这一现象也更严重。

例如,从2009年至今,美国证监会共处罚249个案例,远高于中国处罚的数量。从管理角度来看,美国证监会第一目标是股东,并不是企业或经济。

首先,投资者资金的目的不同。例如在巴西,股市上最大的投资者并不是散户而是长远的机构投资者,主要是长期的退休金等机构投资,震荡时期,机构依旧投资或参与交易;而中国90%都是散户,主要是短线投资。

其次,上市公司不考虑长期投资者的利益。无论大公司(包括国企)还是小企业都竞争过度,中国企业难以确定5-10年的长线规划。因而从个人角度,难以做到真正的长期投资。中国企业可能5年后突然转到其他行业,因此短期投资也是投资者的选择。

总体来说,从上市公司组成的目标,到管理阶层和投资者的角度来看,中国的股市缺少长远规范,预计以震荡为主,难以出现较大的牛市,难以反映P。因此,股市现在的表现存在其合。

2005年以前,价格过低的国有企业股票(例如银行、能源)。例如,2003年,中国石油的市值率只有约1000个亿。国企的价格较低,远低于它的资产级别。这类股票若在07、08年抛出,可获得极高收益。

具有长期可持续的显着行业/企业优势,并且能够为股东创造价值,具有专业管理水平的私营企业股票。私人企业中,可考虑确实具有长远竞争优势,管理上能够长远为股东考虑的企业。这类企业中最有代表性的是腾讯、百度、阿里巴巴等网络公司,市值都很大。除去全球网络公司股票近几年普遍具有良好表现的因素外,首先是由于国家鼓励国内的民营企业做大做好。尽管腾讯、百度、阿里巴巴不是国企,但国家不希望这些企业被国外的公司垄断,因此对其持鼓励态度。此外,更重要的一点是,尽管号称创始人是中国人的公司,股东会真正持股人以海外持股人为主。腾讯的第一持股人是南非的公司,阿里巴巴第一持股人是软银,占34%的股份,雅虎占22%,马云只有不到9%。在外国机构的帮助下,公司投资策略较为长远,长期为股东利益考虑。国内多数企业现阶段难以达到这一水准。

直接方式/公司:主要专注于消费者需求。这类公司不在中国上市,但主要销售给中国,市值率较高。箱包、食品等这一类公司的股票近些年增长数倍,利润点主要来源于中国,因此股票市值率较高。但考虑其历史增幅较大,未来发展可能会比较迟缓。

间接方式/公司:石油、天然气相关的领域。现在中国消费全球约60%的水泥,钢铁消费约占全球的50%,铜消费约占40%,石油消费每年约占全球的11%。因此,现阶段在所有大商品中,石油价格表现最好,没有出现大幅下跌。一方面,存在中国作为推动力的因素;另一方面,随着宏观经济的发展,消费、汽车、出行等需求增加,中国的石油需求量将会增加,如果对中国宏观经济持有乐观态度,可以进一步思考石油需求量增加的受益方。天然气的主要优点是比较环保。中国能源结构存在一定问题,过度烧煤对影响较大,而欧美出于对的考虑,主要使用天然气。现阶段中国考虑到因素,也会开始增加引进天然气。

鉴于中国债券市场和股票市场不成熟、较混乱的现状,考虑证券化市场为时过早。全球目前只有美国资产证券化比较成功,大部分欧洲国家、日本、韩国,尽管法律体系非常完善,但仍未能建立证券化市场。

成功的证券化市场需要满足多种因素:①需要一个流动性好、坚挺的国债债券市场,来反映资本成本(包括短期和长期)真实价格;②需要由长期资金(养老或保险)来购买流动性较差、收益率高于国债的投资组合;③需要有廉洁、强有力的司法系统处理破产或争议。

A1:从短期来看,两方面的因素都有。因为欧洲经济开始复苏,欧央行或实施量化政策,但股市是否已经反映了以上信息还不好判断;从长远来看,同美国经济相比,对欧洲经济非常乐观的看法不多。目前美国经济较2008年增强很多,是由多重因素实现,而欧洲并不具备类似的因素,所以几乎没有人认为5年后欧洲经济能像美国一样增长2-3%。而对于股市的,仁者见仁,智者见智。

Q2:4月份以来,A股市场多空方分歧较大。有些人认为经济陷入衰退,未来市场没有机会;有些人则认为大量风险已经,目前证券市场已经反映了经济疲软的现象,未来风险不会继续,市场可能已经见底。应该如何看待A股的?

A2:从长远来看,中国股市不太可能有真正的大牛市。过去,中国股市完全是政策性的股市:央行利好,股市涨;央行紧缩,股市跌。这跟其他国家股市有所不同,所以不太好预测。

Q3:1991-1993年,美国股市复苏,纳斯达克指数的表现比标普500和道琼斯指数好很多。1994-1998年,美国股市全面牛市,以上三个指数的涨幅统一。2013年,纳斯达克指数比较领先,今年有所回调,而标普500和道琼斯指数再创新高。目前美国股市发展的阶段是否与1994-1998年相类似?

A3:历史会有所类似,但是不会完全重复。目前美国的银行利率为0%,10年期的国债利率为2.5-2.6%,对股市的价格有很多影响。短期不好预测,但是长远比较看好。去年年底,纳斯达克美国网络股票非常好,未料到会突然暴跌,但是从长远看这些股票本身都常强健的公司。

另外,纳斯达克和标普500的投资人属于不同类型,投资高科技股,需要经常的更换股票,所以如果做长远投资、投资基本面,标普500比较容易;如果做短期投资,投资纳斯达克,赚钱后撤出也未尝不可。

A4:新兴市场的国家和股票太多,没有人能够关注所有的国家和股票,个人主要、东欧和拉丁美洲。

过去几年,投资新兴市场,最好看行业或个股,而非国家,最好是,投资于行业中在全球最有竞争力和代表性的公司。从国家的角度,比较难说。多数国家的股市和P呈正相关,经济好,股市亦好。但中国和墨西哥除外:中国经济好,股市差;墨西哥则相反,经济差,股市好。

所以如果选经济较好的国家,可以选亚洲的国家。从长远来看,个人更看好巴西,以及俄罗斯、南非、墨西哥的一些公司,其范围已经超出国界。2013年,新兴市场的大洗牌对有些国家的打击比较大,比如印度尼西亚、土耳其,但是最困难的时期已经过去。还是应该看个股或行业,比如最近较看好的是银行股、能源股。

A5:东欧有几个公司的股票非常便宜,PB为0.6-0.7。如果相信欧洲经济复苏,可以买东欧的股票;如果认为欧洲经济不会像美国一样强健,东欧的股票还是有些问题,当然有些个股值得考虑。俄罗斯有些股票比中国还便宜,要看投资人对风险的承受度。

Q6:如何看待新兴市场国家比如中国在美国上市的企业,受到美国市场政策和国内的双重影响的现象,即纳斯达克整体跌,中国的网络科技股跟着跌,而且幅度更大;而纳斯达克整体涨,这些公司还会受到国内政策、变化相反方向的影响。

A6:从短期来看,存在不合理的地方。而从长期来看,美国的职业投资人非常,即如果一些公司长期被美国的职业投资人忽略,价格很低,则该公司确实存在问题。短期内可能有些好的公司被忽略,但最终会反映在其股价中。所以长期来看,中国股市不能跟紧纳斯达克一定存在问题,可能是行业问题、国家问题或是上市渠道的问题。所谓“真金不怕火炼”,如果是“真金”的话,美国股市会赋予其合适的价格。其他国家也有很多公司在美国上市,但其公司结构和公司管理方面更为专业,所以股票震荡并没有中国那么大。【来源:21世纪网】

推荐: