在经历过亚洲金融风暴、美国金融危机、欧洲债务危机之后,系统性风险在全球风险治理的坐标中愈来愈受到关注和重视。在我国经济高速发展的过程中,资产价格泡沫逐渐产生,并且泡沫在资本逐利性的下通过金融杠杆加速积累。而资产价格的飙升又提高了杠杆率,泡沫和杠杆相互加强,出现影子银行、房地产泡沫、企业高杠杆、过度负债等一系列问题。中国的系统性风险问题已经引起了国内外关注。

我国当前的系统性风险究竟处于何种水平?这一水平是否已经触及系统性风险的范围?系统性风险的拐点在哪里?系统性风险在国民经济各部门间是如何交叉传染的?外部冲击对内生的系统性风险有何影响?如何建立可持续的预警体系?应当采取怎样的监管措施?

惟道风险研究院联合中国行为会金融法律行为研究会、深圳大学风险研究中心推出的《蒙格斯系列报告之一中国系统性风险预警指数体系研究》(以下简称《蒙格斯报告一》)以明斯基理论为逻辑起点,创造性地提出了系统性风险逆向运动原理和拐点理论,测度了我国国民经济五部门及综合系统性风险。报告还运用“金融加速器理论”解释了系统性风险集聚的原因。同时,报告还对系统性风险的非均衡传染机制和外生冲击进行了理论和研究,建立了分部门、分阶段、分层次的可持续的系统性风险预警体系。

由于明斯基理论对2008年美国金融危机的精准预测,已经成为研究系统性危机的主流理论框架,而用来表述该理论中危机阶段的术语“明斯基时刻”(Minsky Moment)也变得甚是流行。

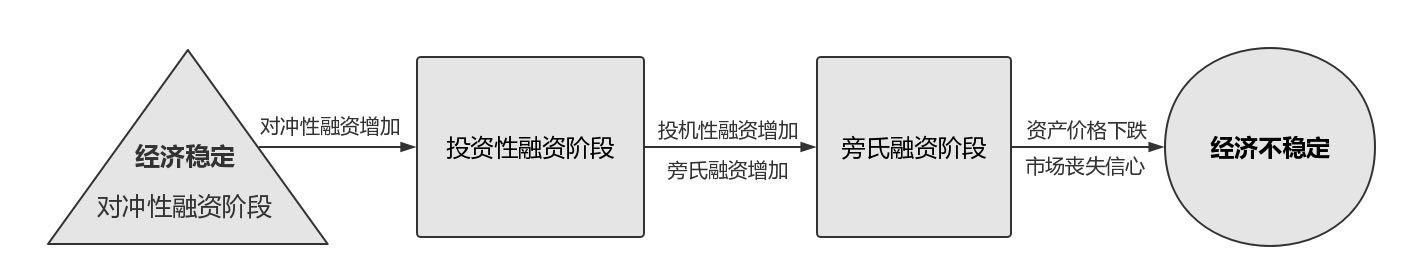

明斯基理论以经济单位的收入与债务关系为划分标准,将“明斯基时刻”之前分为三个阶段,分别为对冲性融资(hedge finance)、投机性融资(speculative finance)和庞氏融资(Ponzi finance)。

阶段三:庞氏融资债务人的资产方收益,则连利息支付都不够,只能寄希望于资产升值来偿付利息及本金,而泡沫的破裂则是由于庞氏型债务人抛售资产而引起。

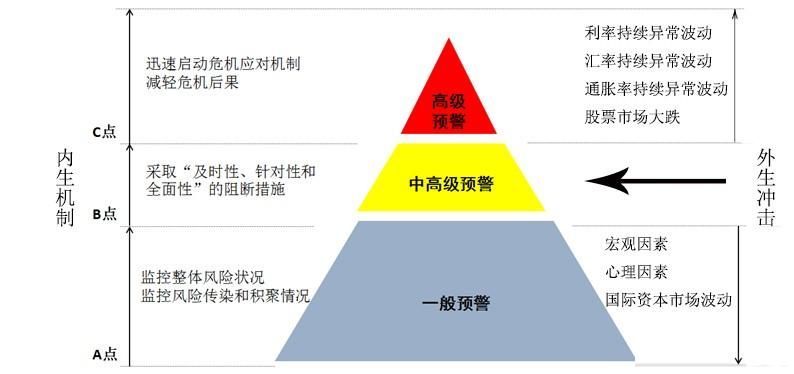

《蒙格斯报告一》指出,理论和研究表明系统性风险逆向运动径上有3个阶段性质变拐点。分别为系统性风险开始逆向运动的点(A点),系统性风险积聚的点(B点)以及系统性危机爆发的点(C点)。

当系统性风险超过逆向运动拐点(A点)时,应当发出一般预警。此时的预警提示:系统性风险已经由分散集中,开始具有全局性的影响。在系统性风险超过A点后,的重点包括两方面:一方面,经济主体是否在更多的收益激励下产生更多的系统性风险因素;另一方面,国民经济部门间的风险传染和系统性风险在国民经济部门的积聚情况。

一旦发现系统性风险在金融部门逐渐积聚,即系统性风险开始超过风险积聚拐点(B点),就要发出中高级预警。此时的预警提示系统性风险的逆向运动已经到了相当严重的阶段,应采取有“及时性、针对性和全面性”的调控措施。

而在调控措施不力的情况下,未能系统性风险的演进步伐,大部分国民经济部门的风险指数超过阈值或者综合风险指数超过阈值(C点)时,表明“最坏的时刻”--“明斯基时刻”已经来临。此时不应当坐以待毙,而是应该迅速启动危机应对机制,尽力降低危机带来的损失,同时还要采取切实有效的补救措施来稳定经济社会局面和提升信心,尽快走出危机困境。

《蒙格斯报告一》指出,2005-2018年间,我国系统性风险于2008年超过B点达到最高值随后波动性下降,从2015年起增长趋势,预计2018年将再次超过A点。

通过比照综合系统性风险指数和系统性风险逆向运动三个拐点,结合指数波动情况,《蒙格斯报告一》将我国近十几年的系统性风险演变情况分为以下几个阶段:

经济增长、出口增加等顺周期因素的累积使市场过于乐观,导致风险初现,2006年的经济过热造成了系统性风险指数的第一个小峰值。

面对经济过热而出现的投资增长过快、信贷投放过多、外贸顺差过大等问题,国家通过宏观政策对过热的经济进行调控,系统性风险指数从2006年的0.392降为2007年的0.335。2008年我国的系统性风险随着美国“次贷危机”的爆发而激增,首次突破拐点B。

在2008年下半年出台一系列宏观调控政策,2009年取得显著成效,系统性风险指数下跌至拐点A点以下的0.382,在2010年进一步下降至0.38。但在全球经济的影响下我国的出口贸易受到较大拖累。同时,国家前期实行的刺激经济计划,也开始出一系列问题,在此背景下,中国系统性风险指数又超过拐点A,飙升至逼近B点的0.429。

2011年以来国家的宏观调控日益成熟和稳健,我国的系统性风险得到了较为有效的控制,在2015年降至0.256。

当前,我国经济进入新常态,房地产市场继续调整,地方融资平台处于还债高峰期,制造业产能过剩问题严重,社会融资成本居高不下,财政金融风险显性化,经济下行压力较大。在新的形势下,系统性风险指数在2016年以后预期增长态势明显。

2017年以来,在宏观调控政策上给了系统性风险更多的权重。若宏观调控政策能继续发挥稳定作用,阻断系统性风险在国民经济部门间的非均衡传染和风险逆向运动的不断演进,我国的系统性风险将处于一个相对安全的区域。

系统性风险是“灰犀牛”性质的事件,具有概率高和影响大的特点。越是及早地应对处理,损失就会越小。《蒙格斯报告一》从三个层面提出了防范系统性风险的政策。

首先,根据不同经济部门系统性风险产生、发展、演进的不同特征,提出针对国民经济各部门的政策。

金融部门:继续控制不良贷款率,银行存款的适度规模和稳定性;坚定地去杠杆,积极引导金融企业“脱虚向实”;注意加强监管协调,保持金融系统稳定。

非金融企业部门:非金融企业要“去杠杆”,同时要解决融资困难;加快构建促进房地产市场健康发展的长效机制。

其次,综合各经济部门风险状况,强调系统性风险的传染性,分析从“微观审慎”到“宏观审慎”监管的必要性;

《蒙格斯报告》简介:以“持续发布各种经济拐点变化,确定合适观察中国经济维度”为旨,《蒙格斯报告》把理论研究根置于经济实际,为中国经济问题的观察与研究开创了一个新的模式和研究方法及维度。报告以理论与实务为导向、以数据与计量为手段,为经济实际规划和管治,尤其是供给侧提供了理论与实践的依据。蒙格斯是动物“獴”的英文音译。“獴”主要以蛇鼠为食,生性,日常活动中总会留下一只獴充当“哨兵”,一旦有情况出现,“哨兵”便发出特殊的叫声来提醒所有同伴,以此预警。经济生活中充满不确定性,各种经济现象都有从良性到恶性的发展过程,存在从量变到质变的“拐点”。该研究院致力于中国宏观经济拐点研究,旨在识别、分析、管理各类风险,建立各类预警体系,其推出的研究系列报告以“蒙格斯”命名,意在提醒、企业、个人对潜在的风险予以充分,并采取适当行动。